Jetzt anmelden und 10% Rabatt auf die Flatrate im 1. Jahr erhalten!

Newsletter abonnieren Für alle, die es besser wissen wollen

Ja, ich möchte die Newsletter der Stiftung Warentest abonnieren und bin mit der Auswertung meiner Newsletternutzung einverstanden. Informationen zu den Newslettern und zum Datenschutz

Schufa-Check. Eine Prüfung der eigenen Daten in der Auskunftei ist gar nicht schwer und klappt online. © Getty Images, Schufa (M)

Der Schufa-Score kann entscheiden, ob Sie eine Kreditkarte bekommen oder in Raten zahlen dürfen. Wir sagen, was die Schufa erfährt und was beim Datenschutz gilt.

Schufa-Score – was bekannt ist und was nicht

Deutschlands größte Auskunftei wurde 1927 als Privatunternehmen gegründet und ist seit dem Jahr 2000 eine Aktiengesellschaft. Sie weiß nach eigenen Angaben von 68 Millionen Menschen in Deutschland, zum Beispiel wie viele Girokonten oder Kreditkarten sie jeweils haben. Sie weiß, wie viele Kredite laufen und ob sie regelmäßig bedient werden. Sie weiß auch, wer in der Vergangenheit Zahlungsschwierigkeiten hatte und wer in der Privatinsolvenz steckt.

Was hat Einfluss auf den Schufa-Score?

Aus diesem Wissen bildet die Schufa ein Urteil über die Kreditwürdigkeit und das Zahlungsverhalten jeder einzelnen gespeicherten Person. Wie sie diesen Score genau ermittelt, ist geheim. Was keinen Einfluss auf den Score hat sind jene Aspekte, die der Schufa schlicht nicht bekannt sind – Beruf, Gehalt, Vermögen, Konsumverhalten, Familienstand, Religion und Nationalität. Andere Aspekte haben durchaus Einfluss auf die Score-Berechnung.

Was sich auf den Schufa-Score auswirkt

Positiver Einfluss

Vertragsgemäßes Verhalten des Verbrauchers

- Girokonto

- Kreditkarte

- Kredit

- Kauf auf Rechnung

- Immobilienfinanzierung

Unklarer Einfluss

Umfang der Auswirkung auf den Score ist unklar

- Mehrere Girokonten

- Mehrere Kreditkarten

- Mehrere Kredite

Negativer

Einfluss

Nicht vertragsgemäßes Verhalten des Verbrauchers

- Fällige, angemahnte und unbeglichene Rechnungen

- Mahnbescheide

- Vollstreckungsbescheide

- Inkassoverfahren

- Verbraucherinsolvenzverfahren

Antworten auf Ihre Fragen zur Schufa

Woher holt die Schufa ihre Informationen? Warum darf sie das?

Die Schufa erhebt die Finanzdaten nicht selbst. Rund 10 000 Vertragspartner, darunter Banken, Versandhändler und Energieversorger, melden ihr zum Beispiel Girokonten, Kreditkarten, Kredite und andere Verträge.

Das Übermitteln der Daten an die Auskunftei ist rechtens, wenn die Kunden zuvor darüber informiert wurden. Das geschieht etwa, wenn sie den Antrag auf Eröffnung eines Girokontos oder einen Stromliefervertrag unterschreiben. Die Schufa nutzt auch Daten aus öffentlich zugänglichen Quellen wie Schuldnerverzeichnissen und Insolvenzbekanntmachungen. Sie speichert außerdem persönliche Daten wie Name, Geburtsdatum, Adresse und auch vorherige Wohnadressen.

Finanztest-Kritik. Eine Zustimmung zur Datenübermittlung – im Volksmund die Schufa-Klausel – ist seit 25. Mai 2018 nicht mehr ausdrücklich notwendig. Die reine Information kann bei Vertragsschluss deshalb untergehen, so dass sich Verbraucher oft nicht erinnern, dass sie über die Datenweitergabe informiert wurden.

Was macht die Schufa mit den vielen gesammelten Daten?

Sie berechnet aus den meisten Daten einen Zahlenwert in Prozent, den sogenannten Score. Er beschreibt nicht das Zahlungsverhalten der jeweiligen Person, sondern das einer Gruppe, der sie laut Schufa angehört. Trotzdem wird der Score herangezogen, um das individuelle Risiko zu bewerten, dass jemand nicht zahlt.

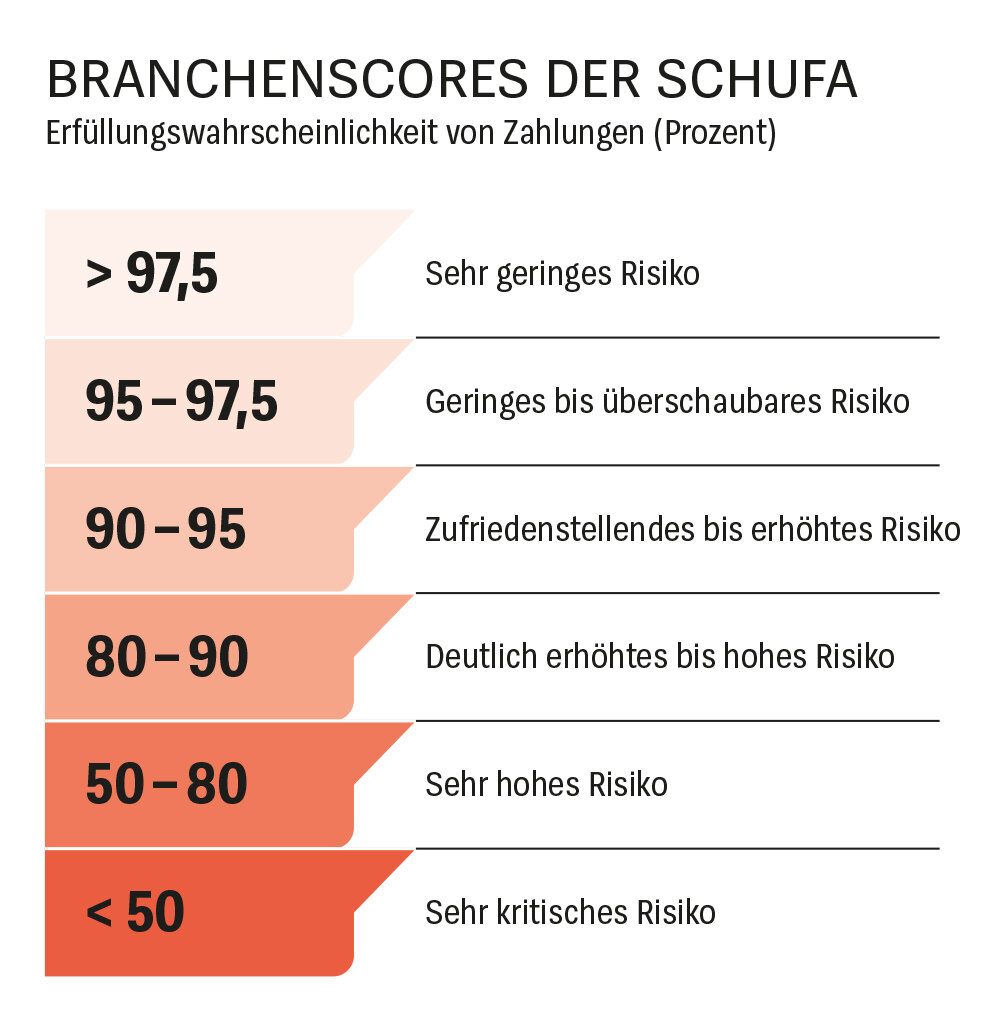

Es gilt als umso wahrscheinlicher, dass Kunden ihre vertraglichen Verpflichtungen erfüllen, je höher ihr Score ist. Verbraucher erfahren auf Anfrage ihren Basisscore, der eine branchenübergreifende Bonität ausdrückt.

Viel wichtiger sind aber spezielle Branchenscores oder individuelle Scores, die die Schufa tagesaktuell berechnet und ihren Vertragspartnern zur Verfügung stellt. Sie können vom Basisscore abweichen. Denn die Wahrscheinlichkeit, dass jemand den Baufinanzierungskredit zurückzahlt, muss nicht der Wahrscheinlichkeit entsprechen, dass er eine Rechnung beim Versandhandel bezahlt.

Risiko – von sehr gering bis hoch

© Stiftung Warentest / René Reichelt

Die Vertragspartner der Schufa können den Score anfordern, wenn sie ein berechtigtes Interesse haben. Das hat eine Bank, bei der Kunden einen Kredit oder eine Kreditkarte beantragen und das hat auch ein Händler, bei dem sie auf Teilzahlung einkaufen wollen.

Finanztest-Kritik. Die branchenspezifischen Scores bekommen Verbraucher nur, wenn sie bezahlen. Die Bonitätsauskunft der Schufa kostet 29,95 Euro. In der kostenlosen „Datenkopie“ nach Artikel 15 der Datenschutz-Grundverordnung (DSGVO) stehen nur Branchenscores, die Unternehmen in den vergangenen zwölf Monaten angefragt und die die Schufa an sie übermittelt hat.

Welche Daten nutzt die Schufa für die Berechnung eines Scorewertes? Wie ist die Formel?

Die Schufa nutzt Daten wie Anzahl der Voranschriften, der Girokonten und der Kreditkarten, um den Score zu ermitteln. Hinzu kommen Kreditaktivitäten im vergangenen Jahr, die Höhe der in Anspruch genommenen Kredite, der Zeitpunkt, seit wann Kredite genutzt werden und bisherige Zahlungsstörungen.

Nicht alle Daten, die die Schufa speichert, rechnet sie ein. Die Höhe des eingeräumten Dispokredits und Anfragen nach Kreditkonditionen nutzt sie zum Beispiel nicht. Die Anschrift spielt laut Schufa nur eine Rolle, wenn sie keine kreditrelevanten Informationen von einer Person hat und das anfragende Unternehmen trotzdem einen Score haben möchte. Nach Angaben der Schufa enthalten nur 0,3 Prozent der übermittelten Scorewerte diese Geodaten.

Mehr als 90 Prozent aller bei der Schufa gespeicherten Personen hätten ausschließlich positive Informationen in ihrem Datenblatt. Informationen über nicht vertragsgemäßes Verhalten können zum Beispiel ein durch die Bank gekündigter Kredit, Zahlungsausfälle oder Informationen aus öffentlichen Schuldnerverzeichnissen sein.

Finanztest-Kritik. Verbraucher haben zwar ein Recht darauf zu erfahren, welche Daten die Schufa über sie speichert. Wie sie die Kreditwürdigkeit berechnet, bleibt aber geheim. So hat der Bundesgerichtshof geurteilt (Az. VI ZR 156/13). Es reiche, wenn die Schufa Auskunft erteile, welche personenbezogenen und kreditrelevanten Daten in die Berechnung der Wahrscheinlichkeitswerte eingeflossen seien. Die Formel für die Berechnung eines Scorewertes sei Geschäftsgeheimnis, sagt die Schufa. Coca-Cola verrate auch nicht die Rezeptur.

Verbraucherschützer kritisieren, dass Kunden damit weiterhin keine Möglichkeit haben zu prüfen, ob dem Urteil der Schufa eine Fehlannahme zugrunde liegt.

Seit Jahren bemühen wir uns, eine Übersicht aller möglichen Merkmale zu bekommen, die die Schufa speichert. Auch diesmal antwortete die Schufa ausweichend: Es sei nicht sinnvoll, eine Übersicht der allgemeinen Merkmale oder auch Wortlaute aus Schufa-Auskünften von Verbrauchern zu veröffentlichen, da es sich um veränderliche Informationen handele.

Schlechter Schufa-Score? So gehen Sie vor

Nachfragen. Wird Ihnen ein Vertrag mit Verweis auf Ihre schlechte Schufa-Bewertung verwehrt, forschen Sie nach. Fragen Sie das Unternehmen, das der Schufa Unvorteilhaftes über Sie mitgeteilt hat. Antwortet es nicht, wenden Sie sich an die Schufa.

Gratis-Auskunft. Unter schufa.de können Sie kostenlos Auskunft über die Daten anfordern, die die Schufa von Ihnen speichert. Klicken Sie auf der Internetseite rechts auf „Schufa-Datenkopie (nach Art. 15 DS-GVO)“. Der Zusatznutzen der kostenpflichtigen Schufa-Angebote ist, dass Sie über kreditrelevante Anfragen oder Änderungen Ihrer Bonität sofort per E-Mail oder Kurznachricht auf dem Handy informiert werden. Alle Details zum Schufa-Check lesen Sie weiter unten.

Darf die Schufa auch die Girokonten der Verbraucher durchleuchten?

Ende 2020 testete die Schufa das – im März 2021 eingestellte – Projekt Check-now. Es war als eine zweite Risikoprüfung gedacht. Verbraucher, die wegen eines negativen Schufa-Eintrags zum Beispiel keinen Mobilfunkvertrag bekommen haben, könnten einen Blick auf ihre Kontoumsätze erlauben und damit zeigen, dass ihre finanzielle Situation besser ist, als der Scorewert es ausdrückt. Auf Basis dieser Daten sollte eine aktuelle Risikoprüfung erfolgen. Bei positivem Ausgang stünde einem Kreditvertrag dann nichts mehr im Weg.

Betrachtet werden sollte, ob der Kontostand positiv oder negativ ist, ob regelmäßig Gehalt eingeht und ob es geplatzte Lastschriften gibt. Die Schufa versicherte, sensible Daten wie Arztrechnungen, Vereins- oder Gewerkschaftsbeiträge würden automatisch herausgefiltert und nicht verarbeitet. Sofern Verbraucher explizit zustimmten, sollten die Kontodaten dann für zwölf Monate gespeichert sein.

Finanztest-Kritik. Check-now war durch das europäische Zahlungsrecht gedeckt. Es war rechtens, dass spezielle Dienste – hier die damalige Schufa-Tochter FinApi – auf Informationen zugreifen konnte, die sonst nur die Banken haben. Es sind aber immer bestimmte Voraussetzungen zu erfüllen: Bankkunden müssen dem Datenzugriff explizit zustimmen, die Kontoinformationsdienste einen zertifizierten technischen Zugang nutzen und bei der Aufsichtsbehörde, der Bundesanstalt für Finanzdienstleistungsaufsicht, registriert sein. Ob bei dem Projekt die Zustimmung zum Kontoeinblick zu weit gefasst war lesen sie bei Details im Interview.

Sind stets Schufa-Daten schuld, wenn Kreditkarte oder Dispo gesperrt wurde?

Banken müssen die Kündigung eines Dispokredits oder einer Kreditkarte nicht begründen. Die Informationen von der Schufa sind aber zumindest ein Bestandteil der Entscheidung einer Bank.

Es ist empfehlenswert, hartnäckig nach dem Grund zu fragen oder gleich eine Eigenauskunft bei der Schufa einzuholen. Darauf hat jeder Mensch laut Datenschutz-Grundverordnung (DSGVO) Anspruch. Die Schufa muss kostenlos Auskunft geben. Wenn darin falsche Daten enthalten sind, muss die Schufa sie umgehend korrigieren. Bis alles geklärt ist, darf sie darüber auch keine Auskunft geben.

Finanztest-Kritik. Wir hatten berichtet, dass einer Finanztest-Kollegin aufgrund einer falschen Meldung eines Energieversorgers an die Schufa von einem Tag zum anderen der Dispositionskredit und die Kreditkarte gekündigt wurden (siehe PDF Ping-Pong mit Frau Kraft). Den Fehler behob das Unternehmen zwar nach acht Tagen – da waren die Kündigungen aber schon ausgesprochen. Klären konnte unsere Kollegin die Angelegenheit erst nach vielen Wochen und auch erst, als sie sich als Journalistin zu erkennen gab.

Die Schufa erklärte damals auf Finanztest-Anfrage: „Hinweisen von Verbrauchern gehen wir umgehend nach.“ Ebenso habe jedes Unternehmen, das von der Schufa Informationen beziehe, die Pflicht, „Meldungen im Rahmen der eigenen Qualitätssicherung zu prüfen“. Das ist im beschriebenen Fall gehörig danebengegangen.

Darf eine Firma mit einem Schufa-Eintrag drohen?

Unternehmen dürfen die Angst vor einem negativen Schufa-Eintrag nicht nutzen, um Schuldner zu nötigen, eine offene Rechnung zu zahlen. Die Drohung ist unzulässig, wenn der Forderung widersprochen wurde, so urteilte der Bundesgerichtshof (Az. I ZR 157/13).

Zahlungsrückstände zur Berechnung von Scorewerten zu nutzen, ist nur erlaubt, wenn säumige Zahler zweimal schriftlich gemahnt worden sind und vier Wochen zwischen erster Mahnung und Weitergabe der Daten verstrichen sind. Säumige müssen zudem über die geplante Meldung unterrichtet worden sein und dürfen keine Einwände gegen die Forderung haben. Wer eine Zahlungsaufforderung mit einer Schufa-Drohung bekommt, ohne dass eine Zahlungspflicht besteht, widerspricht der Forderung knapp schriftlich und legt möglichst Dokumente bei, die das untermauern.

Finanztest-Kritik. Selbst die an sich klaren Regeln schützen nicht vor falschen Einträgen, wie das Beispiel aus der Frage vorher zeigt.

Wie lange speichert die Schufa meine Daten?

Die DSGVO regelt nichts Genaues. Auskunfteien dürfen Daten speichern, solange es „...erforderlich...“ ist. Alle Auskunfteien in Deutschland haben sich auf einheitliche Löschfristen geeinigt.

Danach gilt: Girokonten, Kreditkarten, Rahmenkredite und Stromverträge bleiben im Datenbestand, solange die Geschäftsbeziehung besteht. Anfragen, wie etwa zu Kreditkonditionen oder Kreditkarten, bleiben zwölf Monate gespeichert. Daten über Kredite bleiben ab dem Tag, an dem sie beendet oder zurückgezahlt sind, noch weitere drei Jahre im Datenbestand. Daten über eine erteilte Restschuldbefreiung werden seit Ende März 2023 nach sechs Monaten gelöscht. Verbunden damit ist auch eine Löschung aller zum Zeitpunkt der Eröffnung des Verbraucherinsolvenzverfahrens bekannten offenen Zahlungen.

Seit Januar 2025 ist es möglich, bei einer einmaligen Zahlungsstörung die Speicherfrist auf 18 Monate (bisher 36 Monate) nach Erledigung zu verkürzen. Die Verkürzung ist an drei Voraussetzung geknüpft:

- Die Betroffenen müssen die offene Rechnung innerhalb von 100 Tagen nach Übermittlung bezahlen.

- Bis zum Ablauf der verkürzten Speicherfrist von 18 Monaten nach Ausgleich dürfen keine weiteren Negativdaten zum Betroffenen anfallen.

- Es dürfen auch keine Informationen aus dem Schuldnerverzeichnis oder aus Insolvenzbekanntmachungen vorliegen.

Für die verkürzte Speicherfrist müssen Verbraucherinnen und Verbraucher selbst nichts tun: Wenn alle Voraussetzungen erfüllt sind, erfolgt die Löschung automatisch nach 18 Monaten.

Tipp. Unter schufa.de/100-Tage-Regelung können Sie prüfen, ob eine Verkürzung der Speicherfrist möglich ist. Sie brauchen dafür das Aktenzeichen ihrer Zahlungsstörung. Das finden sie meist auf dem Mahnschreiben des Gläubigers oder gegebenenfalls des Inkassounternehmens.

So überprüfen Sie Ihre Schufa-Daten

Sie dürfen Online nicht auf Rechnung kaufen? Die Kreditkarte wird abgelehnt? Den Ratenkredit gibt es nur zu lausigen Konditionen? Dann haben Auskunfteien wie Schufa, infoscore Consumer Data, Crif Bürgel oder Creditreform Boniversum möglicherweise falsche oder veraltete Daten über Ihr Zahlungsverhalten. Am bedeutendsten ist die Schufa. Zumindest hier sollten Sie einmal im Jahr schauen, ob alle zu Ihrer Person gespeicherten Daten korrekt sind.

Das benötigen Sie für den Schufa-Check

- Bestellformular für „Datenkopie nach Art. 15 DSGVO“

- Ausweiskopie

- Porto

Schritt 1: Nicht in die Auskunftsfalle tappen

Auskunfteien müssen kostenlos über gespeicherte Daten informieren. Entgegen der verbreiteten Annahme können Sie diese Datenauskunft auch mehr als einmal pro Jahr beantragen. Was gespeichert ist, erfahren Sie, wenn Sie eine „Datenkopie nach Art. 15 DSGVO“ bestellen. DSGVO steht für Datenschutz-Grundverordnung.

Wichtig: Fordern Sie keine „Bonitätsauskunft“ an. Auf der Homepage der Schufa (www.schufa.de) klicken Sie rechts auf „Schufa-Datenkopie“.

Verwirrend: Auf der – auch von der Schufa betriebenen – Webseite meineschufa.de bekommen Sie die Datenkopie auch. Allerdings müssen Sie dort in das untere Drittel der Webseite scrollen. Ignorieren Sie alle vorherigen Angebote. Das folgende Onlineformular müssen Sie mit Ihren persönlichen Daten und Ihrer Anschrift ausfüllen, eine Kopie von Personalausweis, Reisepass oder der Meldebescheinigung hochladen und können es dann online absenden.

Schritt 2: Die Auskunft richtig prüfen

Die Auskunft kommt mit der Post. Prüfen Sie, ob sie korrekt ist und keine wichtigen Daten fehlen, zum Beispiel Hinweise auf kürzlich abgezahlte Kredite. Sind unberechtigte Forderungen gegen Sie eingetragen? Das müssen Sie nicht dulden. Ausnahme: Eine unberechtigte Forderung wurde rechtskräftig festgestellt, weil Sie gerichtlichen Bescheiden nicht widersprochen haben. Oder: Man hat Sie zweimal gemahnt, der Fordernde hat Ihnen zwischen erster Mahnung und Schufa-Meldung vier Wochen Zeit gelassen und Sie haben der Forderung nie widersprochen. Dann ist der Schufa-Eintrag rechtens, auch wenn Sie niemandem Geld schulden.

Schritt 3: Korrekturen einfordern

Beschweren Sie sich bei der Schufa, wenn etwas falsch ist. Legen Sie Kopien von Unterlagen bei, die Fehler in den Schufa-Daten beweisen. Strittige Daten muss die Schufa bis zur Klärung sperren. Hilft das nicht, können Sie das Ombudsverfahren bei der Schlichtungsstelle der Schufa einleiten. (www.schufa-ombudsfrau.de). Sie können sich zudem auch an den Datenschutzbeauftragten Ihres Bundeslandes wenden.

Interview: Umstrittenes Schufa-Projekt

Juristin Jutta Gurkmann vom vzbv. © VZBV / Holger Gross

Die Juristin Jutta Gurkmann leitet den Geschäftsbereich Verbraucherpolitik des Verbraucherzentrale Bundesverbandes. Dessen Experten haben die Einwilligungserklärung zur Einsicht in Girokontoumsätze beim Schufa-Testprojekt Check-now untersucht.

Was kritisieren Sie an der Ihnen vorliegenden Einwilligungserklärung, mit der die Teilnehmer der Nutzung ihrer Girokontodaten zustimmten?

Verbrauchern sollte eine Einsicht in die Transaktionsdaten wie Buchungsdatum und Betrag sowie die Kontosalden für zwölf Monate gestattet werden. Die Verarbeitungszwecke waren sehr weit gefasst und nicht abschließend aufgezählt. Zusätzlich sollten die Daten zur Weiterentwicklung von Dienstleistungen und Produkten verarbeitet werden können.

Die Verbraucher stimmen doch freiwillig zu.

Mit dem Testprojekt sollten Verbraucherinnen und Verbraucher angesprochen werden, die aufgrund ihres Scorewertes nicht den gewünschten Handyvertrag bekamen. Für eine wirksame Einwilligung braucht es eine informierte und freiwillige Entscheidung der Verbraucherinnen und Verbraucher. Dazu müsste erst einmal genau erklärt werden, welche Daten wofür erhoben werden.

Und natürlich sollte die Auswertung auf das für eine einmalige Bonitätsprüfung unbedingt Erforderliche beschränkt werden. Die von der Schufa für das Projekt verwendete Einwilligungserklärung war aus unserer Sicht gerade für so eine Drucksituation viel zu weitgehend.

Darf ein Kontoinformationsdienst Daten speichern, die Verbraucher ihm zugänglich machen?

Ja, das europäische Zahlungsrecht lässt das zu, wenn die Verbraucher eingewilligt haben und dies erforderlich ist, um den Vertragszweck zu erreichen. Er darf aber besonders geschützte Daten wie zu Gesundheit und politischen Ansichten nicht verarbeiten.

Welche Kontodaten geben Verbraucher preis?

Wer nachweisen will, dass er keine geplatzten Lastschriften hat, muss damit leben, dass der Anbieter über den Kontoeinblick auch sein Einkaufsverhalten, seinen Arbeitgeber, die Anzahl seiner Kinder, sein Glücksspielverhalten und seine Parteimitgliedschaft erfährt, und darauf vertrauen, dass dieser die Informationen nicht gewinnorientiert verarbeitet.

-

Wohnung vermieten Worauf Sie bei der Mietersuche achten sollten

- Private Vermieterinnen und Vermieter haben viele Möglichkeiten, die Zahlungsfähigkeit neuer Mieterinnen und Mieter zu prüfen. Wir zeigen, wie sie sich Ärger ersparen.

-

KI und Verbraucherrechte Wie Algorithmen über unser Leben entscheiden

- KI entscheidet mit – bei Krediten, Bewerbungen oder Rabatten. Die Stiftung Warentest zeigt, worauf Verbraucher achten müssen und wie sie sich schützen.

-

Auskunfteien Mehr Transparenz beim Schufa-Score

- Die Schufa bringt mit dem neuen Score-Simulator ein wenig Licht in die Berechnung der Kreditwürdigkeit von Personen. Die genaue Formel bleibt aber geheim.

43 Kommentare Diskutieren Sie mit

Nur registrierte Nutzer können Kommentare verfassen. Bitte melden Sie sich an. Individuelle Fragen richten Sie bitte an den Leserservice.

Kommentarliste

Nutzerkommentare können sich auf einen früheren Stand oder einen älteren Test beziehen.

@alle: Über den folgenden Link kommen Sie zum Formular der Schufa-Ombudsfrau:

www.schufa.de/ueber-uns/ombudsfrau

Wir werden den Link im Bericht noch ändern.

www.schufa-ombudsfrau.de

https://www.test.de/Gewusst-wie-Schufa-Daten-pruefen-4530316-0/

bitte webseite korrigieren, der hinterlegte URL link ist falsch!! er lautet auf ombudsmann! siehe mousover. Danke

@azur5a. Sie könnten eine Kopie der Vorder- und Rückseite auf eine Seite montieren, diese dann einscannen und erhalten EINE Datei, die Vorder- und Rückseite enthält und die Sie dann hochladen können. Alternativ hierzu können Sie eine Kopie Ihres Reisepasses und die Kopie der Meldebescheinigung im jeweiligen Formularfenster hochladen.

Für die Indentität des Antragstellers ist eine Ausweiskopie mit Namen, Adresse usw. erforderlich. Diese Daten sind auf der Ausweis-Vorder bzw. -Rückseite eingetragen. Es müssten also Vorder- und Rückseite eingegeben werden was nicht möglich ist. Es kann nur eine Datei eingetragen werden, welche dann?

@phaistos: Vielen Dank für Ihren Hinweis. Sie können sich mit Ihrem Anliegen auch direkt an den Datenschutzbeauftragten von Möbel Höffner wenden. In seiner Antwort sollten er Ihnen auch die zuständige Datenschutz-Aufsichtsbehörde genannt bekommen. Von dieser können Sie das Verhalten von Möbel Höffner noch einmal konkret prüfen lassen.